Den Bund fürs Leben schließen die meisten aus einer tiefen Verbundenheit füreinander und Liebe, doch auch in steuerlicher Hinsicht kann es sich lohnen. Dabei hat sogar das Datum der Hochzeit einen wesentlichen Einfluss.

Wegen der Steuer heiraten – diese Argumente sprechen dafür

Eine Hochzeit hat nicht nur Auswirkungen auf den Familienstand der Betroffenen. Die steuerlichen Änderungen können durchaus stark sein. Es gibt einige Gründe, die dafürsprechen, wegen günstigerer Steuersätze oder genereller Steuervergünstigungen dem Partner sein Ja-Wort zu geben. Es lohnt sich wenn die beiden zukünftigen Eheleute unterschiedlich viel verdienen oder ein höheres Elterngeld für den später Nachwuchs haben möchten. Wer sehr hohe Zinseinnahmen hat und in der Folge Kapitalertragsteuer sparen möchte, ist ebenfalls gut beraten, zu heiraten.

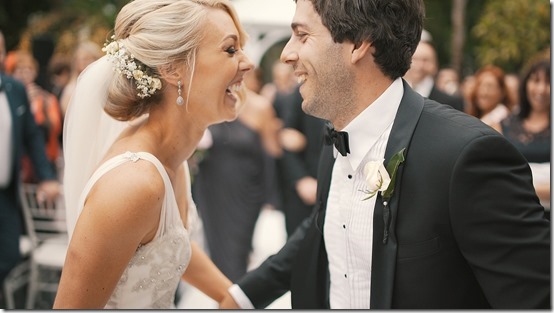

© Foto StockSnap / pixabay

© Foto StockSnap / pixabay

Ehegattensplitting spart Steuern

Splitting benennt den größten Steuervorteil beim Heiraten. Dieser kann ganz einfach in Anspruch genommen werden, indem die beiden Eheleute eine gemeinsame Steuererklärung abgeben und dabei die Zusammenveranlagung beantragen. Dabei addiert das Finanzamt beide Einkommen und teilt diese Summe durch Zwei. Und genau für dieses Resultat wird dann die Einkommensteuer berechnet. Das Ergebnis daraus wird wiederum verdoppelt, womit die fällige Einkommensteuer für das Ehepaar errechnet ist. Ist der Unterschied der beiden Einkommen sehr groß, kann sich diese Vorgehensweise durchaus lohnen.

Spareffekt durch Optimierung der Steuerklassen

Wer heiratet, kann sich auch seine Steuerklasse aussuchen. In der Regel stehen dabei unterschiedliche Kombinationen zur Verfügung, wobei die Steuerklassenkombination 4/4 einem Ehepaar nach der Hochzeit automatisch zugeteilt wird. Die Steuerklasse 4 eignet sich für Ehepaare, die splitten wollen, wobei die jeweiligen Gehälter ungefähr gleich groß sind. Hier ist vorgeschrieben, eine Steuererklärung abzugeben. Die Varianten 3/5 bzw. 5/3 ist für alle jene gedacht, bei denen ein Einkommen hoch, das andere niedrig ist. Der Besserverdiener entscheidet sich für Steuerklasse 3, der andere wählt die Klasse 5. Wer mehr verdient, hat damit weniger Abzüge und erhält ein größeres Nettogehalt ausbezahlt. Trägt einer der beiden Eheleute 60 Prozent oder mehr zum regulären Familieneinkommen bei, ist diese Kombination in jedem Fall lohnenswert.

Steuervorteile sind immer nur temporär

Grundsätzlich ist zu beachten, dass viele der genannten steuerlichen Vorteile, die durch die Wahl der optimalen Steuerklasse entstehen, zeitlich begrenzt sind. Abgesehen davon muss damit gerechnet werden, dass es in Ausnahmefällen zu einer Steuernachzahlung kommen kann.

© Foto artisticfilms / pixabay

© Foto artisticfilms / pixabay

Weitere finanzielle Vorteile durch eine Heirat

Wer heiratet, kann auch den Bezug des eventuell späteren Elterngeldes optimieren. Viele Lohnersatzleistungen sind an das individuelle Nettogehalt verknüpft. Mit der Wahl der perfekt passenden Steuerklasse können Eltern- oder Arbeitslosengeld entsprechend direkt beeinflusst werden. Gerade in Bezug auf das Elterngeld sollte allerdings berücksichtigt werden, dass der Wechsel der Steuerklasse spätestens sieben Monate vor der Geburt des Kindes vollzogen sein muss.

Höhere Freibeträge als weiterer Vorteil

Gutverdiener investieren oft in Kapitalanlagen. Hat dies ein Ehepartner getan, der andere aber nicht, kann sich die Hochzeit finanziell lohnen. Der Sparerfreibetrag, der eigentlich 810,00 Euro ausmacht, verdoppelt sich für Paare und kann in der Folge komplett frei aufgeteilt werden. Damit kann der eine den Freibetrag des Partners nutzen und insgesamt 1602,00 Euro an Zinsen oder Dividenden jährlich einnehmen, ohne dass die dafür berechnete Abgeltungssteuer gezahlt werden muss.

Geschenke und Erbschaften fallen günstiger aus

In Sachen teure Geldgeschenke oder Erbschaften gibt es nach der Hochzeit Vorteile. In Bezug auf Geldgeschenke steht den Eheleuten nach der Heirat jeweils ein Freibetrag von 500.000 Euro zur Verfügung, vor dem Gang zum Standesamt sind es nur bis zu 20.000 Euro. Diese Freibeträge und ihre Grenzen gelten auch hinsichtlich der Erbschaftssteuer. Zudem kommt hinzu, dass die gesetzlich geltende Erbfolge unverheiratete Paare nicht anerkennt. Ist kein Testament vorhanden, erbt der Partner nichts.

Auf den Termin der Hochzeit achten

Wann steuerliche Vorteile, die durch die Hochzeit entstehen, genutzt werden können, hängt vom Hochzeitsdatum ab. Das Steuersplitting gilt rückwirkend für das komplette Jahr. Wer zum Beispiel am 31.12. den Bund fürs Leben schließt, gilt bereits von Jahresbeginn an als verheiratet. Anders ist die Sachlage hinsichtlich des Wechsels von Steuerklassen. Denn dieser greift immer erst im Monat unmittelbar nach der Beantragung. Möchte jemand ab Dezember eine neue Steuerklasse, muss er im November heiraten.